Συντάκτης Κειμένου: 3K Investment Partners

Οικονομικές Εξελίξεις

Στις «Συμπληγάδες Πέτρες» της επιδείνωσης του επενδυτικού κλίματος στο εξωτερικό και της εντάσεως του πολιτικού κλίματος στο εσωτερικό προσπάθησε και προσπαθεί να ισορροπήσει η εγχώρια χρηματιστηριακή αγορά.

Η διάθεση μείωσης του επενδυτικού ρίσκου στο εξωτερικό διατηρήθηκε, όπως αποτυπώθηκε με την ενίσχυση της ζήτησης των «ισχυρών» νομισμάτων και τις καλύτερες αποδόσεις των αμυντικών κλάδων. Παράλληλα, ενισχύθηκαν οι αποδόσεις των ομολόγων λόγω των πληθωριστικών προσδοκιών. Αξίζει να επισημανθεί ότι αν και τα μακροοικονομικά μεγέθη παραμένουν θετικά οι αγορές είναι πιθανό να προεξοφλούν μία δυνητική αποθέρμανσή τους σε βάθος χρόνου, επειδή μία σταδιακή ενίσχυση των πληθωριστικών πιέσεων επιταχύνει το ενδεχόμενο σύσφιξης της νομισματικής πολιτικής και ανόδου των επιτοκίων παρέμβασης εκ μέρους των κεντρικών τραπεζών.

Επίσης, η ένταση του πολιτικού κλίματος στο εσωτερικό με την παραίτηση του υπουργού Εξωτερικών και η διατήρηση της ασάφειας στον τρόπο μείωσης των μη εξυπηρετούμενων δανείων των τραπεζών επιβάρυνε το εγχώριο ψυχολογικό κλίμα.

Η επιδείνωση του ψυχολογικού κλίματος και η δυστοκία αποδόσεων έχει οδηγήσει σε πιο ελκυστικές αποτιμήσεις εταιρίες με καλά θεμελιώδη μεγέθη και προοπτικές κερδοφορίας. Τοποθετήσεις σε τέτοιου είδους εταιρίες ευνοούνται αρκεί ο επενδυτικός ορίζοντας να είναι διευρυμένος.

Βίοι αντίθετοι – μέρος 2ο

Από την αρχή του 2018 οι τιμές στο Χρηματιστήριο Αθηνών, όπως καταγράφονται από το Γενικό Δείκτη έχουν υποχωρήσει κατά 19,5% (έως την 14η Νοεμβρίου), αν και το έτος ξεκίνησε ιδιαίτερα ανοδικά το φετινό Ιανουάριο.

Μάλιστα, η πτώση των τιμών επιταχύνθηκε από τον Αύγουστο και μετά, καταδεικνύοντας ότι η αγορά αποτελεί ένα πολύπλοκο μηχανισμό, που αλληλεπιδρούν πολλαπλοί παράγοντες με τρόπο συχνά μη αντιληπτό από τη συμβατική σοφία. Κι ενώ η Ελλάδα ολοκλήρωσε το τρίτο πρόγραμμα χρηματοδότησης τον Ιούλιο του 2018, το επονομαζόμενο και 3ο μνημόνιο και παρότι η οικονομία της έχει μεταβεί σε θετικούς ρυθμούς ανάπτυξης, έστω και πιο ήπιους από τους επιθυμητούς, η εγχώρια χρηματιστηριακή αγορά καταγράφει χαμηλότερες τιμές.

Προφανώς, η αυξημένη μεταβλητότητα και η υποχώρηση των τιμών στις διεθνείς αγορές επέδρασαν ανασχετικά και στην ελληνική χρηματιστηριακή αγορά. Ωστόσο, εγχώριοι παράγοντες επιβάρυναν το κλίμα και συνεχίζουν να ασκούν πιέσεις. Η μη έξοδος της χώρας στις αγορές μέσω έκδοσης ομολόγων, η αναζωπύρωση των προβληματισμών για την κεφαλαιακή επάρκεια των τραπεζών, η άτυπη έναρξη της προεκλογικής περιόδου, ο απόηχος της κατάρρευσης της Follie Follie, καθώς και κάποια πρόσθετα γεγονότα μη ικανοποιητικής εταιρικής διακυβέρνησης επέτειναν την κάμψη των τιμών και ενίσχυσαν την επιφυλακτικότητα των επενδυτών ως προς τις αξίες της ελληνικής κεφαλαιαγοράς.

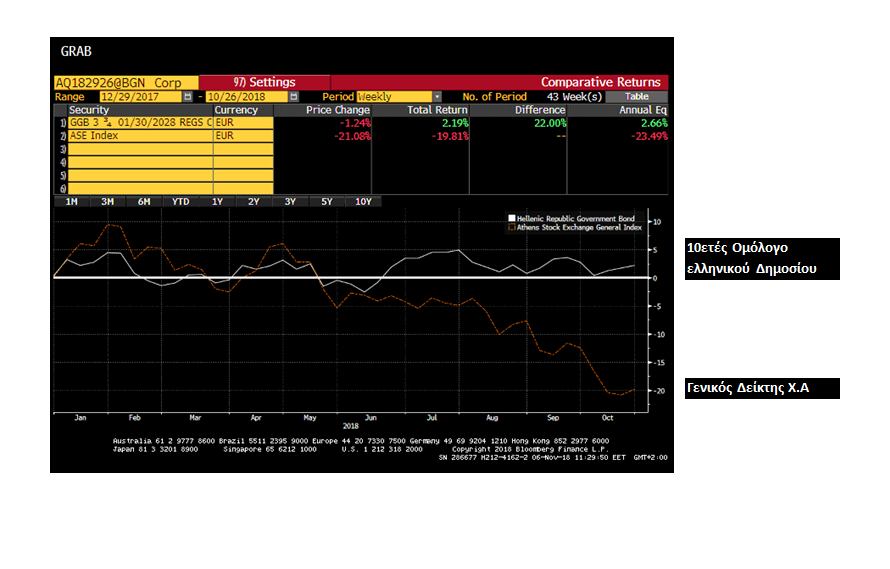

Μάλιστα, μια πιο προσεκτική ματιά δείχνει ότι μεταξύ των ομολόγων του ελληνικού Δημοσίου και του Χρηματιστηρίου Αθηνών υπάρχει μία αξιοσημείωτη απόκλιση από την αρχή του έτους, αλλά και σε μεγαλύτερο βάθος χρόνου (π.χ. από το 2015 και μετά). Ενώ η τιμή του ελληνικού 10ετούς κρατικού ομολόγου από την αρχή του έτους καταγράφει απώλειες περίπου 1% ο Γενικός Δείκτης έχει απολέσει (έως και την 6/11) πάνω από 20% της αξίας του. Το παρακάτω γράφημα απεικονίζει εύγλωττα την προαναφερθείσα απόκλιση:

Πηγή: Bloomberg

Η σχετικά σταθερή πορεία του ελληνικού 10ετούς κρατικού ομολόγου και μάλιστα εν μέσω μιας περιόδου υποχώρησης των τιμών των ομολόγων Ιταλίας, Ισπανίας και Πορτογαλίας, υποδεικνύει ότι οι αγορές δεν προεξοφλούν αυξημένο, σε σχέση με ένα έτος πριν, συστημικό κίνδυνο για την Ελλάδα. Προφανώς, οι σχετικά υψηλές αποδόσεις που αποφέρουν τα ομόλογα του ελληνικού Δημοσίου αποτέλεσαν ανάχωμα σε μια αισθητή πτώση των τιμών τους.

Η απόκλιση μεταξύ της πορείας των ομολόγων του ελληνικού Δημοσίου και της εγχώριας χρηματιστηριακής αγοράς γίνεται ακόμα πιο εμφατική αν εξεταστεί σε μεγαλύτερο χρονικό διάστημα. Παρά το γεγονός ότι το γενικό ρίσκο της Ελλάδας σε βάθος χρόνου 3 ετών έχει μειωθεί ή σε βάθος χρόνου 1 έτους είναι σχετικά σταθερό, το επίπεδο τιμών στο ελληνικό χρηματιστήριο έχει υποχωρήσει αισθητά.

Συνήθως η μείωση του γενικού ρίσκου της χώρας ευνοεί τις τιμές και άλλων κατηγοριών περιουσιακών στοιχείων. Ωστόσο, στην περίπτωση του ελληνικού χρηματιστηρίου αυτό δεν έχει συμβεί, γεγονός που σε μεγάλο οφείλεται στη ραγδαία πτώση των τιμών των τραπεζικών μετοχών, καθώς αρκετές μετοχές εισηγμένων εταιρειών άλλων κλάδων αύξησαν τις τιμές τους.

Όμως, η απόκλιση μεταξύ του χρηματιστηρίου και της αγοράς ομολόγων δεν παύει να είναι αξιοσημείωτη και να θέτει το ερώτημα· το χρηματιστήριο θα συγκλίνει με την πορεία που έχουν καταγράψει τα ελληνικά κρατικά ομόλογα και αν ναι σε ποιο βαθμό και πότε;

Το ίδιο ερώτημα είχαμε θέσει το Δεκέμβριο του 2017 και παραμένει επίκαιρο σήμερα, δεδομένου ότι οι τιμές στο Χρηματιστήριο Αθηνών έχουν υποχωρήσει έκτοτε, ενώ αρκετές εισηγμένες εταιρείες έχουν βελτιώσει τα μεγέθη τους.

.png)