Συντάκτης Κειμένου: NN Investment Partners

Η ανοδική πορεία των μετοχών των αναδυομένων κατά το διάστημα 2002 – 2010 καταδεικνύει πως όταν η ενδογενής ανάπτυξη των αναδυόμενων αγορών εξελιχθεί σε κύριο θέμα στις αγορές, οι καλύτερες συγκριτικές επιδόσεις των αναδυομένων αγορών σε σχέση με τις ανεπτυγμένες είναι δύσκολο να ανατραπούν.

Κατά τη διάρκεια των πρόσφατων εβδομάδων τα περιουσιακά στοιχεία των αναδυομένων αγορών (EM) είχαν να αντιπαρέλθουν την ανατιμολόγηση των προσδοκιών για τις αυξήσεις επιτοκίου της Fed, καθώς και κάποια μη ικανοποιητικά δεδομένα από την οικονομία της Κίνας. Τόσο οι μετοχές, όσο και τα ομόλογα των αναδυομένων αγορών είχαν καλή αντίδραση, καθώς οι προσδοκίες για τη μακροχρόνια στάση της Fed παραμένουν θετικές. Ίσως όμως είναι πιο σημαντικό το γεγονός ότι η μεγέθυνση της ενδογενούς ζήτησης των αναδυομένων αγορών βελτιώνεται, συνοδεύοντας τις εξαγωγές στην ενίσχυση της οικονομικής ανάπτυξης.

Οι ΕΜ σε τροχιά καλύτερων επιδόσεων από τις ανεπτυγμένες από τον Ιανουάριο του 2016

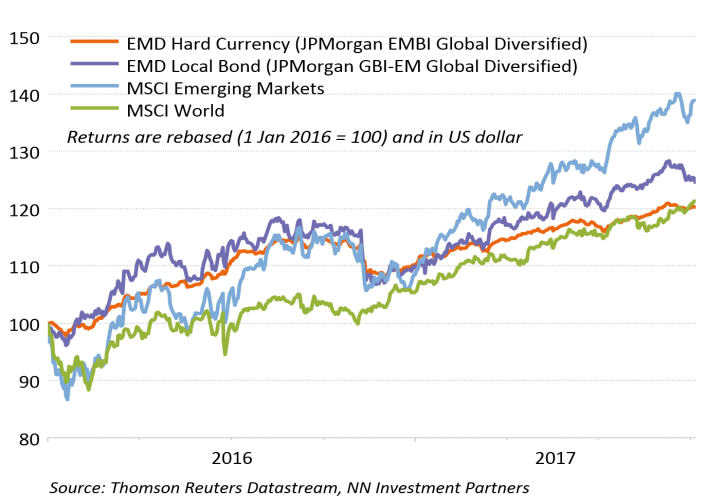

Το γ’ τρίμηνο του τρέχοντος έτους οι ΕΜ ξεπέρασαν σε επιδόσεις τις ανεπτυγμένες (DM) για τρίτο συνεχόμενο τρίμηνο. Οι μετοχές των αναδυομένων αγορών απέφεραν απόδοσης +4,2% σε όρους EUR και 8% σε όρους USD. Η πορεία των υπέρτερων αποδόσεων των αναδυομένων αγορών ξεκίνησε τον Ιανουάριο του 2016, πυροδοτούμενη από τη μείωση των κινδύνων που σχετίζονται με την Κίνα και την πιο επεκτατική σε σχέση με την αναμενόμενη νομισματική πολιτική της Fed. Διακόπηκε προσωρινά το διάστημα Νοεμβρίου – Δεκεμβρίου 2016 από το γεγονός της εκλογής του Trump, αλλά δεν σταμάτησε έκτοτε. Αυτή η αξιοσημείωτη ανθεκτικότητα των επιδόσεων μπορεί να αποδοθεί στη βελτιούμενη οικονομική ανάπτυξη των αναδυομένων χωρών και στη συνεχιζόμενη επεκτατική νομισματική πολιτική που εφαρμόζεται στις ανεπτυγμένες οικονομίες.

Μολοταύτα, οι αναδυόμενες μετοχικές αγορές υπέστησαν πιέσεις κατά τις περασμένες εβδομάδες. Είχαν να αντιπαρέλθουν την αναπροσαρμογή των προσδοκιών προς μια πιο αυστηρή νομισματική πολιτική εκ μέρους της Fed. Επιπροσθέτως, οι αγορές άρχισαν να προεξοφλούν ισχυρότερη πιθανότητα για μια ουσιώδη φορολογική μεταρρύθμιση στις ΗΠΑ κατά τα προσεχή τρίμηνα. Αυτό είχε ως αποτέλεσμα να προεξοφληθεί κατά τις πρόσφατες εβδομάδες μια πρόσθετη αύξηση επιτοκίων, έτσι ώστε συνολικά έως το τέλος του 2018 να αυξηθούν τα επιτόκια κατά 0,50% στις ΗΠΑ. Αν και αυτός ο ρυθμός αύξησης των επιτοκίων παραμένει σταδιακός, η αλλαγή στις προσδοκίες για την πολιτική της Fed ήταν αρκετή για να τροφοδοτήσει μια μεγαλύτερη πτώση στις τιμές των μετοχών αναδυομένων αγορών κατά 4%, επαναφέροντας τη διαφορά υπέρ των τελευταίων στα επίπεδα που βρισκόταν στα μέσα Ιουλίου.

Ένα γεγονός που πιθανότατα έπαιξε επίσης ρόλο στην πρόσφατη υποχώρηση των επιδόσεων των αναδυόμενων αγορών, είναι η απότομη πτώση που σημειώθηκε στον δείκτη οικονομικών εκπλήξεων Citigroup EM σε σχέση με τον αντίστοιχο δείκτη των ανεπτυγμένων αγορών από τις αρχές Σεπτεμβρίου. Είναι σημαντικό να αναφέρουμε σε αυτό το σημείο, ότι η επιδείνωση της σχέσης μεταξύ των δεικτών έκπληξης EM / DM προκλήθηκε κυρίως λόγω της βελτίωσης του δείκτη DM. Ο δείκτης EM υποχώρησε ελάχιστα – πρωτίστως λόγω κάποιων αδύναμων οικονομικών στοιχείων της Κίνας – αλλά έχει παραμείνει σε θετικό έδαφος. Όταν εξετάζουμε τους συνολικούς μας δείκτες ανάπτυξης των αναδυόμενων αγορών, παρατηρούμε το ίδιο: Η δυναμική των αναδυόμενων αγορών έχει υποχωρήσει κάπως τους τελευταίους μήνες χωρις να φυλλοροούν. Συνολικά οι δείκτες μας για τις μελλοντικές προσδοκώμενες εξελίξεις (οι δείκτες παραγγελιών PMI, ο δείκτης ψυχολογίας του καταναλωτή και οι πρόδρομοι δείκτες), για όλες τις οικονομίες των αναδυόμενων χωρών, εξακολουθούν να είναι εύρωστοι και να καταγράφουν βελτίωση. Στην πραγματικότητα, οι δείκτες PMI Σεπτεμβρίου ήταν ισχυροί για τις βασικές οικονομίες των αναδυόμενων χωρών.

Η εγχώρια ζήτηση συντάσσεται με τις εξαγωγές ως μοχλός ανάπτυξης

Σε πιο θεμελιώδη βάση, βλέπουμε ότι ενώ η ανάπτυξη του παγκόσμιου εμπορίου εξακολουθεί να ισχυροποιείται, η αύξηση της ενδογενούς ζήτησης των ΕΜ άρχισε να κερδίζει έδαφος. Αυτό είναι το αποτέλεσμα των συνεχιζόμενων ευνοϊκών οικονομικών συνθηκών ολόκληρου του αναδυόμενου κόσμου, που οδήγησαν σε μεγαλύτερη πιστωτική επέκταση. Από τον Μάρτιο, βλέπουμε μια σταθερή βελτίωση της πιστωτικής επέκτασης των EM, η οποία θα πρέπει να μας διαβεβαιώσει ότι τόσο η κατανάλωση, όσο και η σταθερή αύξηση των επενδύσεων θα συνεχίσουν να ανακάμπτουν από τα χαμηλά επίπεδα δεκαετιών που κατά την περίοδο των ετών 2011-2016. Για εμάς, αυτός είναι ο κύριος λόγος για τον οποίο πιστεύουμε ότι η θετική πορεία των αναδυόμενων μετοχικών αγορών θα παραμείνει ανέπαφη και ότι η διόρθωση των τελευταίων εβδομάδων θα αποδειχθεί βραχύβια. Στην πραγματικότητα, είδαμε μια ισχυρή ανάκαμψη την περασμένη εβδομάδα. Θυμόμαστε καλά από τα αρχικά στάδια της τελευταίας μεγάλης έκρηξης των μετοχών των EM (2002-2010) ότι, όταν η ενδογενής ανάπτυξη των EM εξελιχθεί σε ένα βασικό θέμα στις αγορές, η υπεραπόδοση των EM δύσκολα ξεπερνιέται.

Όπως είπαμε, παράλληλα με τη βελτίωση της εγχώριας ζήτησης, το παγκόσμιο εμπόριο παραμένει επίσης ευνοϊκός παράγοντας. Πρόσφατα αποδεικτικά στοιχεία ήταν η υψηλότερη συνιστώσα των νέων παραγγελιών του Κινέζικου δείκτη PMI και η έντονη αύξηση των εξαγωγών της Κορέας κατά 35% σε ετήσια βάση το Σεπτέμβριο. Η αύξηση των εξαγωγών των EM είναι διψήφια εδώ και οκτώ μήνες και είναι πιθανό να παραμείνει έτσι μέχρι τα μέσα του 2018.

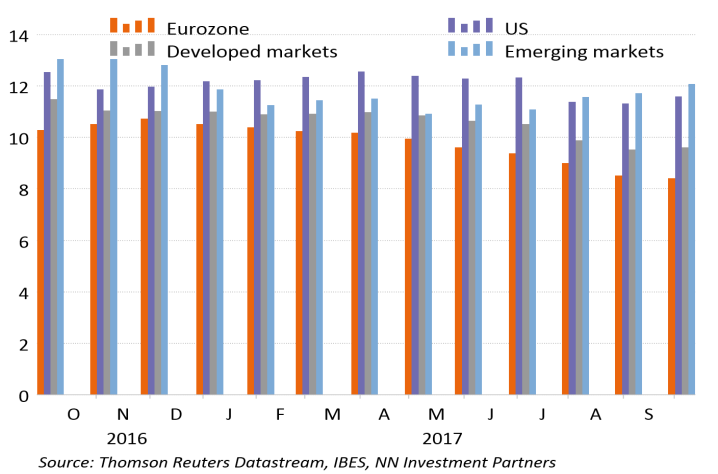

Η θετική μας άποψη ενισχύεται από τις κατά γενική ομολογία εκτιμήσεις για τα κέρδη του 2018, βάσει των οποίων αναμένεται αύξηση κερδών κατά 12,1% για τις ΕΜ (βλ. Διάγραμμα). Αυτό είναι υψηλότερο από τις εκτιμήσεις για ανάπτυξη της τάξεως του 9,6% για τις ανεπτυγμένες αγορές. Οι ΕΜ έχουν αυτή τη στιγμή την υψηλότερη δυναμική κερδών. Η αναλογία των θετικών αναθεωρήσεων έναντι των αρνητικών εκτιμήσεων των αναλυτών ως προς την εταιρική κερδοφορία στις αναδυόμενες αγορές είναι υψηλότερη (και εξακολουθεί να αυξάνεται) από αυτή των ανεπτυγμένων.

Οι εκτιμήσεις των κερδών των αναδυόμενων αγορών για το 2018 έχουν αυξηθεί από τον Ιούλιο

Ο κίνδυνος εκτόνωσης του αρμπιτράζ επιτοκίων στις ΕΜ παραμένει χαμηλός

Η μακροχρόνια ανησυχία μας ότι οι μεγάλες εισροές κεφαλαίων σε ομόλογα αναδυόμενων αγορών τα τελευταία χρόνια (περίπου το 25% των ενεργητικών των χαρτοφυλακίων από τις αρχές του 2016) που οφείλεται κυρίως στα πολύ χαμηλά επιτόκια στις ανεπτυγμένες αγορές, ενέχει τη πιθανότητα να αντιστραφεί εάν η Fed επιταχύνει την σύσφιξη της νομισματικής της πολιτικής, παραμένει ένας βασικός κίνδυνος για όλα τα στοιχεία των αναδυόμενων αγορών. Ωστόσο, σε αυτό το στάδιο, εξετάζοντας τη δυναμική της ανάπτυξης και του πληθωρισμού των ΗΠΑ, δεν πιστεύουμε ότι αναμένεται κάποια έντονη αποδέσμευση των θέσεων κερδοσκοπικού αρμπιτράζ στα επιτόκια των αναδυόμενων αγορών. Επιπλέον, τις τελευταίες εβδομάδες οι αγορές έχουν τιμολογήσει μια πρόσθετη αύξηση των επιτοκίων από την Fed. Όπως φαίνεται στο παρακάτω γράφημα, αυτό συνέβαλε σε κάποιες καθοδικές πιέσεις κυρίως σε μετοχές EM και ομόλογα EM σε εγχώριο νόμισμα, καθώς και σε κάποια υποτίμηση των νομισμάτων EM, αλλά όχι σε ουσιαστική διόρθωση.

Είναι σημαντικό, σε αυτό το πλαίσιο, ότι η πραγματική διαφορά επιτοκίων μεταξύ αναδυόμενων και ανεπτυγμένων αγορών είναι μεγαλύτερη από 3 εκατοστιαίες μονάδες, περίπου διπλάσια από εκείνη που επικράτησε κατά τη διάρκεια της έντονης αντίδρασης την περίοδο Μαΐου-Ιουνίου 2013 (taper tantrum), όταν ο τότε Πρόεδρος της Fed Ben Bernanke προανήγγειλε ότι η τράπεζα θα αποσύρει σταδιακά τη στήριξη που προσφέρει στην οικονομία μέσω του προγράμματος ποσοτικής χαλάρωσης, η οποία περιλάμβανε αγορές τίτλων μεγάλης κλίμακας. Αυτό δημιουργεί ένα είδος προστασίας έναντι μίας μεγαλύτερης νευρικότητας στις αγορές λόγω μιας πιθανής επιτάχυνσης της σύσφιξης της νομισματικής πολιτικής της Fed. Ίσως έχει ήδη καταδειχθεί ότι οι κεφαλαιακές ροές προς ομόλογα αναδυόμενων αγορών διατηρήθηκαν ισχυρές και παρέμειναν θετικές τις τελευταίες εβδομάδες, παρά την ανατιμολόγηση που επέφερε η μεταβολή της στάσης της Fed

Μια σημαντική επιβράδυνση στην κινεζική ανάπτυξη είναι πιθανώς η κύρια πηγή ανασχετικής κίνησης στις ΕΜ. Πρόσφατα, τα κινεζικά στοιχεία έχουν πράγματι εξασθενήσει κάπως, αλλά η επιβράδυνση είναι ήπια και ελεγχόμενη. Όσον αφορά τον διεθνές εμπόριο των EM δεν βλέπουμε στοιχεία απότομης επιβράδυνσης της κινεζικής ζήτησης. Παράλληλα οι τομείς των κατασκευών υποδομών και της ακίνητης περιουσίας καταγράφουν χαμηλότερους ρυθμούς ανάπτυξης, η συνεχιζόμενη αύξηση της ιδιωτικής κατανάλωσης αντισταθμίζει το μεγαλύτερο μέρος αυτής.

Τόσο οι μετοχές όσο τα ομόλογα των EM πέτυχαν σημαντικές αποδόσεις.

.png)