Συντάκτης Κειμένου: NN Investment Partners

Η προσδοκία των επενδυτών προς μία πιο περιοριστική πολιτική από κάποιες από τις σημαντικότερες κεντρικές τράπεζες του κόσμου, μία ευρεία βελτίωση των μακροοικονομικών στοιχείων και η άνοδος της τιμής του αργού πετρελαίου και άλλων πρώτων υλών ήταν οι σημαντικότεροι μεταξύ των παραγόντων, που πιθανώς έπαιξαν κάποιον ρόλο στο άλμα των αποδόσεων των ομολόγων. Οι ίδιοι αυτοί παράγοντες συνέβαλαν σημαντικά και στην στροφή των μετοχικών αγορών από τους τίτλους ανάπτυξης (δηλαδή εταιριών για τις οποίες αναμένεται αύξηση της κερδοφορίας τους) σε τίτλους αξίας (δηλαδή μετοχές που αποτιμώνται χαμηλότερα από την δίκαιη αξία τους).

Μία αντισυμβατική νομισματική πολιτική θα μπορούσε να προκαλέσει μεγαλύτερη μεταβλητότητα

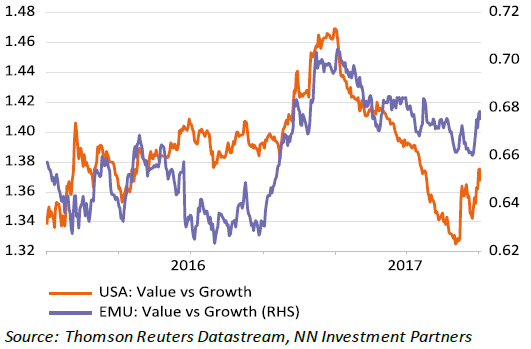

Η άνοδος των αποδόσεων των κρατικών ομολόγων στα τέλη του Ιουνίου δεν ήταν η μόνη αξιοσημείωτη εξέλιξη στις αγορές τον περασμένο μήνα. Στις μετοχικές αγορές, διαπιστώθηκε μια ξαφνική στροφή από τις μετοχές ανάπτυξης προς τις μετοχές αξίας, ιδίως στις ΗΠΑ.

Τρεις σημαντικοί παράγοντες οδήγησαν στην στροφή αυτή. Ο κυριότερος καταλύτης αυτής της μεταστροφής ήταν αναμφίβολα η απότομη άνοδος των αποδόσεων των κρατικών ομολόγων μετά από τα σαφή σημάδια στροφής προς μία περισσότερο περιοριστική πολιτική από την Ευρωπαϊκή Κεντρική Τράπεζα, την Τράπεζα της Αγγλίας και την Ομοσπονδιακή Τράπεζα των ΗΠΑ. Δεδομένης της απουσίας πληθωρισμού μισθών και τιμών, η αγορά μάλλον βιάστηκε να θεωρήσει πως οι μεγάλες κεντρικές τράπεζες θα επιταχύνουν τις πολιτικές τους για εξομάλυνση της νομισματικής πολιτικής. Ενώ δεν έχουμε αλλάξει την πρόβλεψή μας για την πορεία της πολιτικής της ΕΚΤ ή της Fed, μπορεί να δούμε και άλλες παρόμοιες εξελίξεις, καθώς κινούμαστε σε μονοπάτια μη συμβατικών νομισματικών πολιτικών, χωρίς προγενέστερες παρόμοιες ιστορικές αναφορές.

Ο δεύτερος παράγοντας είναι η ευρεία βελτίωση των μακροοικονομικών στοιχείων. Ο μεταποιητικός PMI, , η έρευνα επιχειρηματικής εμπιστοσύνης “Tankan” στην Ιαπωνία και τα στοιχεία των αναδυόμενων αγορών εξακολουθούν να δείχνουν περαιτέρω βελτίωση της οικονομικής δυναμικής. Τα στοιχεία έχουν μάλιστα υπερβεί τις προσδοκίες, διακόπτοντας μια τριμηνιαία υποχώρηση του δείκτη οικονομικών εκπλήξεων της Citigroup.

Ο τρίτος παράγοντας είναι η άνοδος των τιμών των πρώτων υλών και κυρίως του πετρελαίου. Η τιμή του πετρελαίου δεν είναι σημαντική μόνο για την κερδοφορία των κλάδων της ενέργειας και των πρώτων υλών, αλλά είναι ζωτικής σημασίας για την πορεία των κεφαλαιουχικές δαπανών. Οι τιμές της ενέργειας επηρεάζουν επίσης και τις προσδοκίες για τον πληθωρισμό, που θα καθορίσουν τη νομισματική πολιτική , επαναφέροντας τον πρώτο παράγοντα της ανόδου των αποδόσεων των ομολόγων.

Ούριος άνεμος για τους κυκλικούς κλάδους…

Η συνύπαρξη αυτών των τριών παραγόντων είναι καλή είδηση για τον χρηματοπιστωτικό κλάδο, τους κυκλικούς κλάδους των πρώτων υλών και των καταναλωτικών προϊόντων. Ο χρηματοπιστωτικός κλάδος επωφελείται από τη διεύρυνση του επιτοκιακού περιθωρίου (διεύρυνση διαφοράς μεταξύ επιτοκίων καταθέσεων και δανείων), την αύξηση της πιστωτικής επέκτασης και τη μείωση των προβλέψεων για επισφαλή δάνεια. Οι κυκλικοί τομείς επωφελούνται από τη βελτίωση των μακροοικονομικών προοπτικών, που ευνοούν τους τζίρους τους και τα περιθώρια κέρδους τους.

... αλλά αντίθετος άνεμος για τις μετοχές «ανάπτυξης»

Από την άλλη πλευρά έχουμε τους κλάδους που είχαν προγενέστερα επωφεληθεί από το θέμα της αναζήτησης απόδοσης, όπως οι επιχειρήσεις κοινής ωφέλειας, τα ακίνητα και οι τηλεπικοινωνίες. Οι μη κυκλικοί κλάδοι με σταθερή ανάπτυξη, όπως τα αγαθά ευρείας κατανάλωσης και κλάδος της υγείας, αντιμετωπίζουν αντίθετους ανέμους υπό αυτό το σενάριο, της αλλαγής δηλαδή των χαρτοφυλακίων των επενδυτών.

Ο τομέας της πληροφορικής τεχνολογίας διαφέρει κάπως στο πλαίσιο αυτό. Ο κλάδος της τεχνολογίας σημείωσε διόρθωση της τάξεως του 6% σε όρους ευρώ τις τελευταίες τρεις εβδομάδες. Όπως και ο κλάδος της υγείας, θεωρείται εξ ορισμού κλάδος ανάπτυξης και έχει πληγεί από την στροφή των επενδυτών από την ανάπτυξη στην αξία. Επιπλέον, το να διατηρεί κανείς αυξημένες θέσεις στο τομέα της τεχνολογίας ήταν πολύ διαδεδομένο. Ωστόσο, υπάρχει μία σημαντική κυκλική συνιστώσα στον κλάδο της πληροφορικής τεχνολογίας, ιδίως μέσω των ημιαγωγών και του hardware. Η κυκλική αυτή πτυχή διαχωρίζει τον κλάδο της τεχνολογίας από τον τομέα της υγείας.

Η τεχνολογία μπορεί να έχει καλές επιδόσεις σε ένα περιβάλλον χαμηλής ανάπτυξης

Διατηρούμε μια μέτρια αυξημένη θέση στον κλάδο της τεχνολογίας, με βάση τη δυναμική κερδοφορίας του και την εύλογη αποτίμησή του. Ως εκ τούτου σε καμία περίπτωση δεν υπάρχει σύγκριση με την κατάσταση που επικρατούσε στα τέλη της δεκαετίας του 1990, όπου δεν υπήρχαν κέρδη, ενώ μη ρεαλιστικές προσδοκίες για ανάπτυξη είχαν ενσωματωθεί στις αποτιμήσεις. Ενώ ο κλάδος της πληροφορικής στο σύνολό του διαπραγματεύεται σε επίπεδο 14% άνω της «δίκαιης αξίας του», αναλύοντας τα επιμέρους συστατικά του κλάδου βλέπουμε ότι μόνο ο υπό-κλάδος του λογισμικού διαπραγματεύεται με μια σημαντικά υψηλότερη αποτίμηση της τάξεως του 40% σε σχέση με την συνολική αγορά. Οι ημιαγωγοί και ο υπό-κλάδος του hardware διαπραγματεύονται ακόμη και σε μια μικρή έκπτωση. Είναι επίσης ένας τομέας που μπορεί να αποδώσει καλά σε περιβάλλον χαμηλής ανάπτυξης. Φυσικά, λόγω του ότι μερικές φορές κατέχει υπερβολικά δεσπόζουσα θέση στην αγορά, η κανονιστική ρύθμιση θα μπορούσε να αποτελέσει ένα σημαντικό εμπόδιο.

Η αξία έναντι της ανάπτυξης κινείται υψηλότερα

Η σταδιακή αύξηση των επιτοκίων είναι ζωτικής σημασίας

Το αν αυτή η στροφή προς τις μετοχές «αξίας» θα συνεχίσει , θα εξαρτηθεί από την αλληλεπίδραση μεταξύ μακροοικονομικών δεδομένων, των αποδόσεων των ομολόγων και της συμπεριφοράς και των σχολίων των κεντρικών τραπεζών. Η συνέχιση της στροφής αυτής μπορεί τώρα να είναι πιο πιθανή απ’ ότι ήταν πριν μερικές εβδομάδες, δεδομένου του μακροοικονομικού περιβάλλοντος και της πρόβλεψής μας για σταδιακά υψηλότερα επιτόκια.

Οι θετικές μακροοικονομικές ειδήσεις σε συνδυασμό με τις τιμές του πετρελαίου που ανακάμπτουν, σηματοδοτούν τη διατήρηση της δέσμευσης των παγκοσμίων κεντρικών τραπεζών για περεταίρω ομαλοποίηση της νομισματικής τους πολιτικής Οι ομαλοποίηση αυτή λαμβάνει χώρα με αργό ρυθμό, αλλά οι κεντρικοί τραπεζίτες παραμένουν επικεντρωμένοι στον περιορισμό των πολιτικών ποσοτικής χαλάρωσης (QE) και στην προετοιμασία των αγορών για τις μελλοντικές αυξήσεις επιτοκίων. Εάν αυτές οι αυξήσεις γίνουν για τους σωστούς λόγους – ισχυρότερη ανάπτυξη και προσδοκίες για αυξανόμενο πληθωρισμό – ίσως επιβαρυνθούν τα κρατικά ομόλογα και προκληθούν κάποιες περίοδοι αστάθειας στις μετοχικές αγορές, χωρίς ωστόσο να υπονομεύσουν διαρθρωτικά την ανοδική τροχιά των στοιχείων υψηλού κινδύνου.

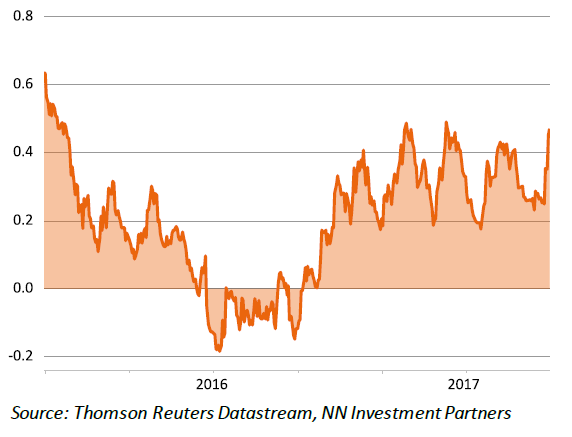

Βραχυπρόθεσμα, η παραπάνω σχέση μπορεί να φαίνεται διαφορετική. Οι τεχνικοί παράγοντες είναι πιθανό να περιορίσουν τον βαθμό στον οποίο οι αποδόσεις των ομολόγων μπορούν να αυξηθούν περαιτέρω. Η πρόσφατη άνοδος ήταν απότομη. Οι αποδόσεις των Γερμανικών κρατικών ομολόγων βρίσκονται στα ανώτερα επίπεδα του αξιοσημείωτα σταθερού εύρους στο οποίο κινούνται, από την αρχή του έτους (βλ. παρακάτω γράφημα). Όσο διατηρείται αυτό το εύρος και οι αποδόσεις των 10-ετών ομολόγων δεν συναλλάσσονται αισθητά άνω των 50 bps, είναι πιθανό να δούμε περισσότερες μετατοπίσεις ή ακόμα και μια μετριοπαθή καθοδική τάση των αποδόσεων στο άμεσο μέλλον. Ομοίως, οι μετοχικές αγορές εξακολουθούν να μην παρουσιάζουν μία σαφή κατεύθυνση, έως ότου υπάρξει μία απτή στήριξη από την επερχόμενη περίοδο ανακοίνωσης των οικονομικών αποτελεσμάτων των εταιρειών.

Αποδόσεις του 10-ετούς Γερμανικού κρατικού ομολόγου (%)

Κατεβάστε το πλήρες άρθρο εδώ

.png)